技术上打开了日元新低空间

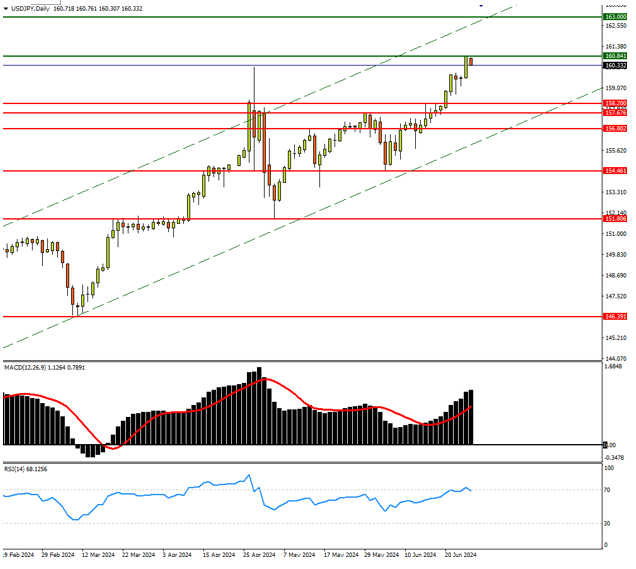

昨天,美元/日元突破4月29日创下的高点160.17水平,一度涨至160.87水平,创了38年来新高,也即是日元创了自1986年以来新低。

从技术上,日线图看,美元/日元昨天的突破是非常完整的阳线,是以接近全天最高点收盘,突破力度强代表有进一步上涨的可能,而完整突破前高点形成了一浪比一浪高形式,技术上有望挑战163-164区间,也就打开了新低空间。

*图片来源: FXTM富拓MT4平台 (美元/日元 日线图)

然而,到了160以上的风险水平,日本央行干预的机会就愈发加大,投资者需要谨慎注意。然而,干预或许未能逆转日元跌势,假如日本央行缺乏勇气从根本性改变政策,日元的急贬或许是新的金融风暴开端。

干预难以逆转跌势

一如预期,日本外汇事务官员神田真人表示当局正在高度关注日元汇率,将在必要时采取措施,并指日元走势正在「怏速」和「一面倒」特徵。

在这些口头干预后,日元并未有改变方向,昨天最终更以接近全天最低位收盘,反映市场对口头干预已不买帐,相信日本央行短期内出手干预的机会极大。

然而,要注意的是,上一次日本央行4月底时在美元/日元在160附近便大手干预,一共动用了创纪录的9.8万亿日元 (611亿美元)出手干预,当时美元/日元大约跌了4天,回到151水平。

但不到两个月时间,美元/日元便再次从151水平慢慢涨至新高水平,也就是说,这样的干预只能短期影响汇率,但贬值方向不能逆转。

更重要的是,美元/日元汇率1个月隐含波动率在6月一直维持9以下,大幅低于4-5月水平,反映刚过去一个月的日元跌势市场有非常清晰的共识,正如日本央行官员所言「一面倒」的看空日元。

低于平均的波动率将会增加日本央行出手干预的难度,也会导致干预所需动用的资金加大,而干预可造成的汇价影响也会较小,或难以重现4月底时一下子跌回150水平。

因此,市场不少说法指日本央行可能需要等待这周美国大选辩论或周五公布PCE通胀率数据影响美元和美联储降息预期等大事件发生之时才有望干预,甚或需要等到7月的利率会议附近才进行干预,也就是说,美元/日元或有机会跌向163-164区间后,日本央行才最佳时机出手干预。

日本央行利率政策不变或掀风暴

美日利差一直以来才是日元贬值的根本性原因,然而,最令市场担心的是,日本央行今个月已开腔表示7月将会考虑加息,理应是提振日元的方法,但市场在加息前竟然持续看空日元,这个反应反映美日利差的引诱似乎已呈现一种不可逆转的走势。

目前日本央行利率在0.1%,即使日本央行加息至0.5%、1%,美联储利率维持5.5%,或降至5%,4.75%,中间的利差仍然明显,这样的收窄能否改变市场持续套息卖空日元的做法,是未来日元走势的关键所在。从中长期角度看,美联储降息将至,但未来降息的步伐相对缓慢,美联储中期利率2.5%或是2026年才达至,而2024-2026年间假如日本央行货币政策仍维持较宽松和在1%以下的低利率刺激经济,这个预期将使市场难以在这个时间出手买入日元,追捧日元。

如此说,日本央行似乎要大规模改变政策方向,才有望逆转跌势。

正如前述,干预的手段只能造成短期影响,也就是说不论这一次日本当局打算在160、162还是163-64区间开始干预,即使美元/日元汇价回落,日元贬值方向难改。

更重要的是,每次干预可能都需要以破纪录的资金去达成目标,又要考虑波动性,美联储降息时间表又预期押后等,日本央行如不果断采取新的政策方向,日元再进一步贬值至165、170之时,日本内部经济的承受能力将是一个重大风暴起点,值得当局注意。

免责声明: 本文内容为个人观点和想法,不应该被理解为包含了个人和/或其他投资建议和/或提议和/或邀 请进行任何金融工具交易和/或保证和/或预测未来的业绩。FXTM富拓公司及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何承认。'